はい、タイトル通りです。

お金持ちへの道は自分次第です。以上!

っていうのはやめておきましょう。

すみません。早速話題に触れましょう。

貯蓄の壁とは?

この前、老後資金問題を「2,000万円問題は嘘である。」話題に上げましたが、老後資金の問題を解決するためには貯蓄をすればなんとかなります。

しかし、一般的には貯蓄には壁があるといわれています。

そのため、どうやってその壁を超えるかを考えていきましょう。

まず初めに貯蓄(全ての財産)とは何を示すかを整理しよう。

- 預金・・・普通預金、積立預金、定期預金等

- 貯金・・・貯金箱、タンス貯金、へそくり、財布の中等

- 投資・・・株式投資、投資信託、国債債券等

- 保険・・・年金保険、養老保険等

- 不動産・・土地、建物、権利

※色々ありますね。太陽光発電による収入などもあるかと思います。この中でお金が増える可能性があるのは、投資、不動産、それ以外では自分で起業をするってところでしょうか。

さて、貯蓄の壁は一般的に、100万円の壁、500万円の壁、1,000万円の壁があるといわれています。

しかし、その壁をすぐに超える必要はありません。老後までにあればいいですからね。

そもそも1,000万円が必要なのか。必要のない方には壁そのものが存在しません。

壁がないという話をするとここで話題が終わってしまうので、どうすれば超えることができるのかを具体的に考えてみましょう。

壁をどんどん超えていこう

壁を超えるためにはキチンと貯蓄しなければいけません。そのためには、収入(手取)、消費、浪費、投資(貯蓄)をシッカリと考えなければいけません。

計算式A:収入-消費=浪費+投資 になります。

ここで、浪費=0にすると最大の投資を行えることがわかります。ここでいう右辺は利益ととらえることができるかと思います。収入から消費を引いた利益を投資や浪費に使うっていうイメージです。

浪費をするためにお金を稼いでいることが多いので、浪費=0はナンセンスな気がします。

う~ん。それではどうすればよいのか。逆算すればよいのです。

計算式B:収入-投資=消費+浪費 こちらで計算しましょう。

私は石川県出身なので、石川県の正社員の平均年収325万円(求人ナビより)を計算に使いましょう。勿論もっとある人は自分の数値を入れて考えてください。厚生労働省だと平均451万円ですけど、小さい数字の方が考えやすいかな。

年収325万円の方の手取り額は約257万円です。これを12ヵ月で割ると、月当たりの平均手取が算出できます。257万円/12=21.42万円/月。毎月当たり20万円超えの手取りですね。

投資を最も有効に利用する場合は、①ふるさと納税、②ideco、③積立NISA、④クレカ積立による上限。これらが最も有効だと考えられます。

①ふるさと納税・・・収入325万円のふるさと納税の控除上限額は、約42,944円です。ふるさと納税は、未来の納税です。そして、ふるさと納税返礼品については約30%の品物を返礼品として受け取ることができます。返礼品は30%超えてるところも多いです。しかも楽天市場などで購入するとポイントがつくので、それだけでもほぼ確実にプラスになります。

②ideco・・・こちらは条件によって、掛け金の限度額が変わります。私は会社に年金制度がある会社員なので、月当たり12,000円(年間144,000円)です。これにより積立の掛け金が全額所得控除となります。そして、idecoの掛金が積立対象に投資となります。詳しくはこちら。

③積立NISA・・・年間40万円を上限として、非課税として投資をすることができます。詳しくは金融庁に概要があります。投資先のおすすめは米国に対する投資信託がいいかと思いますが、ひとによってポートフォリオが違います。

④クレカ積立・・・こちらは証券会社と銀行会社の連携で毎月●万円までを上限としてポイントが付くものを指しています。例えば楽天証券ですと、クレカ積立で上限50,000円として、ポイントが1%貰えます。つまり、1%必ず増える投資みたいなものです。※ポイントは忘れずに使いましょう。私はこれに追加してSBI証券でも毎月50,000円の積み立て(0.5%ポイント)を行っております。ポイント制度は時々刻々と変化するので自分で最新情報をゲットしましょうね。

さて、最大限の投資をする場合で計算式に代入してみましょう。

計算式B:収入-(①+②+③+④)=浪費+消費 になります。

①=42,944円、②=144,000円、③=400,000円、④=(50,000+50,000)×12=1,200,000円

計算式B:3,250,000 - 1,786,944 = 浪費 + 消費 =1,463,056円

Answer①:消費及び浪費を年間146.3万円(毎月12.2万円)に抑えれば効率よく貯蓄できそうです。

※ちなみに積立NISAをクレジット決済すると計算式が変わります。(毎月33,333円NISA枠、16,667円を特定枠)その場合について、計算してみましょう。

ちなみに答えは消費+浪費=毎月15.5万円です。計算式あるから計算してみてね。

それでは毎月の消費と浪費を記載金額の中(毎月15.5万円で計算)で抑えたとして、10年間投資した結果、どのくらいの壁を超えるようになったかを見てみましょう。

シミュレーションしてみよう!

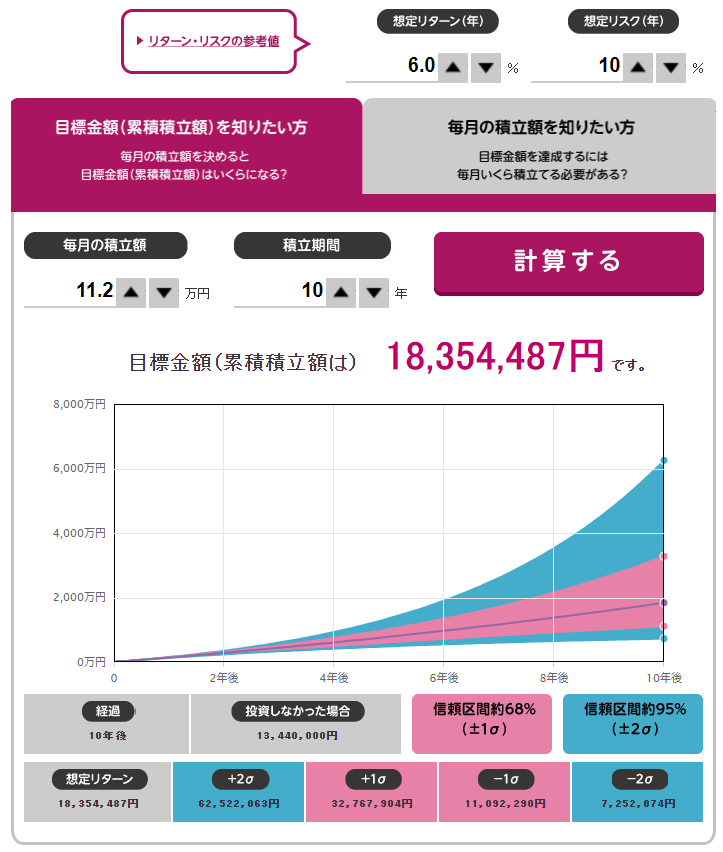

※ideco及び積立NISA及びクレカ積立の対象をS&P500連動のインデックスファンドにしてみます。毎月の積立は、②12,000円、③33,333円、④16,667+50,000円。ここでは積立NISAの一部をクレカ積立した場合で計算します。②~④の合計は毎月当たり112,000円です。→簡単積立シミュレーション。

S&P500の過去実績をもとに想定リターンを6.0%、想定リスクを10%として計算してみます。

下振れを引いた場合(-2σの数値:725万円)は投資しない場合を下回ります。(いわゆる元本割れ)。上振れを引いた場合(+2σの数値:6252万円)は6000万円程度の資産を手に入れてしまうようですが、想定リターンである1800万円くらいがいいかもしれません。10年で1,000万円の壁を越えてしまいますね。

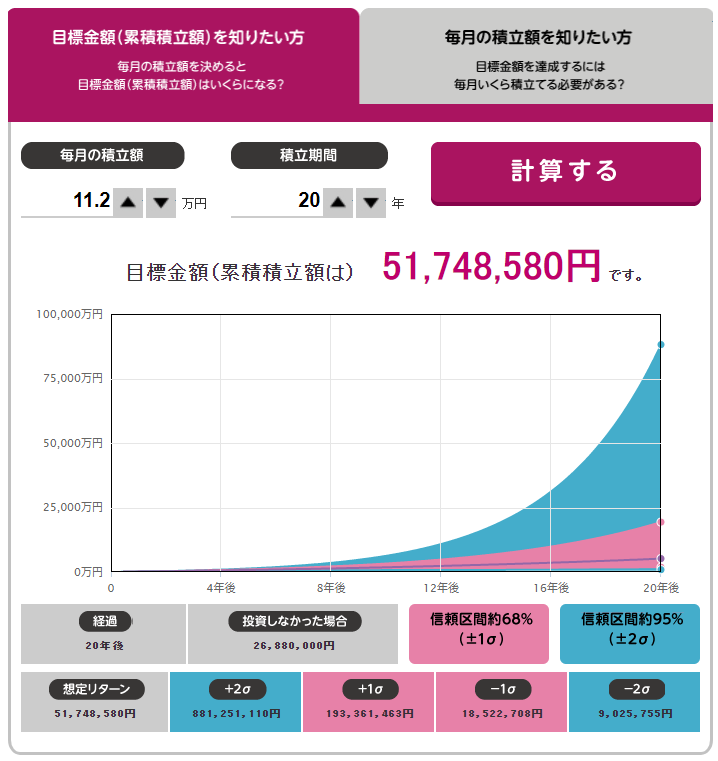

積立NISAが20年間が最大なので、20年間同じ条件でシミュレーションすると下記になります。

先程よりもすごい結果ですね。ただし、上記はあくまでもシミュレーションです。少しでも上振れてしまうと凄い資産が形成されてしまいますね。壁なんて粉砕しています。+2σを引いてしまうと9億円近い資産を築いてしまうようです。そもそも投資しなくても2,688万円(元本)あります。

夢のある話には当然問題があります。

・上記の資産を入手できる時期が未来であること。

・人はすぐにお金持ちになりたいという性があること。

・シミュレーションはあくまでもシミュレーションであること。

※過去の実績を見れば達成が不可能ではないと思ってしまいますが、将来何が起きるかわからないものです。

さて、貯蓄の壁。貴方はどうやって超えていきますか?

これからどうするかは自分次第です。

自分自身の将来を考えてみましょう。

シミュレーションに自分に可能な数値を代入して遊んでみましょう。とりあえず知ることが大切です。

でわでわ。