タイトルの通り、4%ルールってのはいろんなところでチヤホヤされるワードなんだけど、この論文根拠と条件を分かっているのかなと思う時があります。

とりあえず知識・情報のアウトプットしましょう。

「4%ルール」とは?

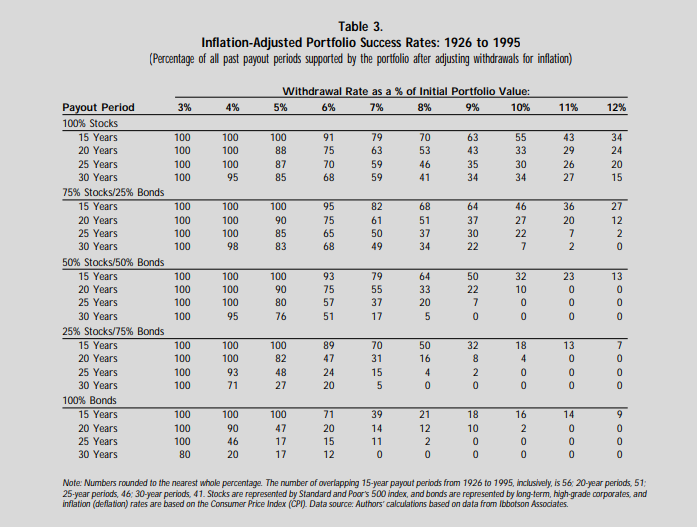

「4%ルール」の根拠としてもっとも有名なのは「Trinity Study(トリニティ・スタディー)」の論文だと思います。勿論論文のため、その条件があるのですが下記の通りです。

上記は、1998年2月の記事、StockはS&P500指数、VOO等に相当、Bondsは長期高格付社債、LQD等に相当。

表はStock(100、75、50、25、0)とBonds(0,25,50,75,100)の割合で、3%~12%の定額取り崩しシミュレーション。15Years~30Yearsで当初資産の10%を残せる確率を表している。また、開始の資産は1000ドルとなっている。

※なお、本研究は税金、取引の手数料による調整をしなかったとされているため、この点は気を付けたい。特に税金の影響は非常に大きい為無視できない。

そして注目すべきは債券(Bonds)が大きいと長持ちしづらい。リタイヤ時のポートフォリオは債券少なめで良いかなと思ってもよい。なぜ0でよいと明言しないのかは、株式は上下するものなので、精神安定剤的な役割のポジションを担ってくれる債権はあってもよいと思う。もちろん25%とはではなく、10%とか自分に合った数字でもよい。

問題はインフレーションやデフレーションの影響、アメリカでの運用を考えるならインフレ影響を反映すべきです。そして、日本人の場合は為替リスクも付きまといます。

本当の4%ルールを考えたいときは上記の問題点をカバーしないと語れないです。まぁ結論を言えば4%ではなく、3%ルールにすればリスクはなくなるでしょう。○○政権により税金が極めて高くなったら困りますけどね。

そして注目すべきはこの論文は30年までしかサポートしていません。F.I.R.Eは、簡単にいうと早期リタイアを差しますからもっと長生きする方は、30年以降についても考慮しないといけないのです。

新4%ルール

それではどうすればよいのか。実はすでにアップデートされたものがあります。

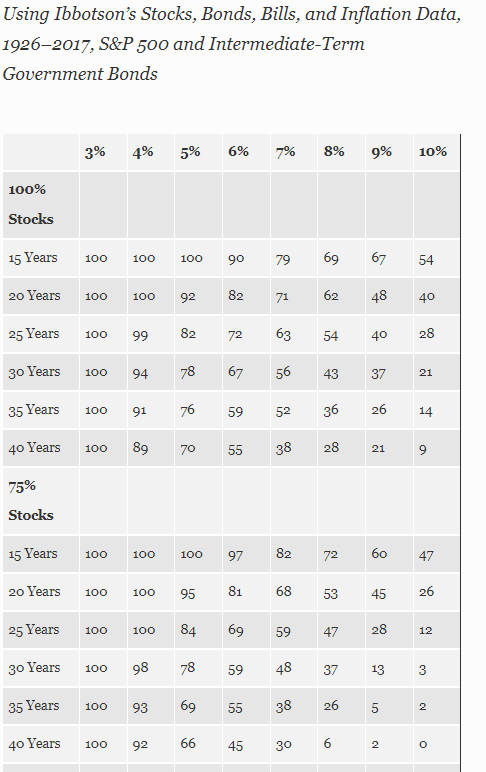

2018年にWade D.Pfauよりインタビューがありました。

いろんなパターンが記載されていますが、100%Stocksと75%Stocksをピックアップします。3%~10%の取り崩し範囲となっていますが、15Years~40Yearsと長めになっています。

表を参考にしますと3%だと100%の確率で資産の10%が残りそうですね。これがさきほど3%でいいんじゃないかという根拠です。

ただし、税金の20.315%を考慮しますと実質の使える金額=引き落とした金額はもっと下がります。

例えば1億円を毎年3%で引き落とすような計画をした時、300万円分の売却をするかと思うのですが、その中の含み益に税金がかかりますので、300万円を下回ります。含み益が100万円あった場合は約20万円を税金で納めますので280万円となるわけです。

インフレーションの影響は反映されていないので、その時その時の状況に応じて臨機応変に考えていかないといけないようです。資産運用の平均リターンとインフレーション率でどちらがどの程度上回っているか、アメリカ株式の成長率からインフレ率を差し引いたものが何%なのか等。

取り敢えず4%ルールは4%でもある程度の確率でほぼ大丈夫だけど、3%の方が確実そうな気がしますね。次回は高配当株の場合でのリタイアを考えたいなと思います。

でわでわ。